股权暗战二十载,谁将执掌券商龙头广发证券?

- 文学

- 2025-02-20 19:51:14

- 11

广发证券,这家扎根广东、跻身行业前十的千亿券商,正因第二大股东的股权减持计划,陷入一场暗流涌动的股权博弈。

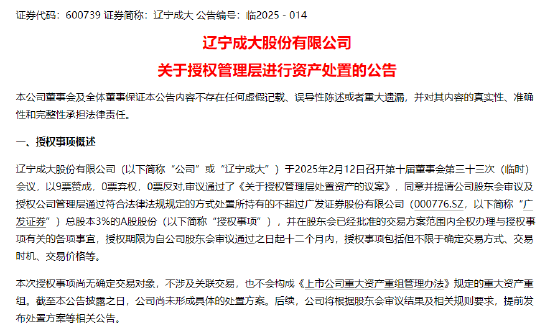

2月12日,辽宁成大(600739.SH)公告称,拟在未来12个月内处置不超过广发证券总股本3%的A股股份。12日收盘,广发证券报15.98元/股,A股总市值1218亿元,以A股总股本3%计算,此次减持涉及市值约36.54亿元。这一动作或将打破“广发三宝”吉林敖东、辽宁成大、中山公用长达25年的股权平衡,也让市场嗅到了新一轮股权争夺的血腥气息。

股权结构:从“铁三角”到微妙裂痕

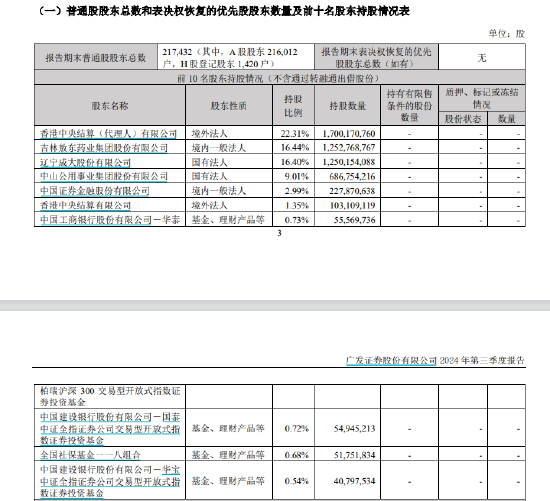

广发证券自2010年借壳上市以来,前三大股东始终由吉林敖东、辽宁成大和中山公用占据,形成无实控人的分散结构。这一设计曾是其抵御外部收购的护城河——2004年中信证券试图收购时,正是吉林敖东与辽宁成大联手击退敌意收购,成就一段“兄弟同心”的佳话。

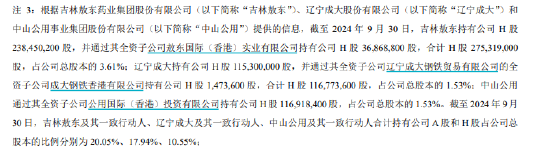

然而,表面的和谐难掩暗战。2020年,辽宁成大在粤民投(广东民营投资平台)支持下增持股份,短暂超越吉林敖东成为第一大股东;后者迅速反击,通过港股增持重夺宝座。截至2024年三季度,双方A股持股差距仅0.04%。此次辽宁成大抛售3%A股股份,可能将其总持股比例(17.94%)降至14.94%,与吉林敖东(20.05%)的差距拉大至5个百分点,平衡就此打破。

减持背后:粤民投的野心与辽宁成大的困局

辽宁成大的减持并非孤立事件。2月10日,其控股股东变更为粤民投全资子公司韶关高腾,实控人从辽宁国资转为“无实际控制人”。粤民投董事长叶俊英曾任广发证券副总裁,这一人事关联让市场猜测:减持或是粤民投整合金融资源的战略一步,旨在通过辽宁成大间接强化对广发证券的话语权。

另一方面,辽宁成大自身面临营收压力。截至2024年三季度,辽宁成大实现营业收入28.89亿元,同比下降6.52%。广发证券虽是其“利润奶牛”(据此前媒体报道,自广发证券借壳上市后的13年,辽宁成大能拿到45亿现金分红),但面对医药、能源等主业扩张需求,减持或为“断臂求生”。

接盘猜想:老股东增持还是新势力入局?

市场对3%股权的去向众说纷纭:

1、吉林敖东“输血”接盘:作为依赖广发证券分红(累计超45亿元)的“铁杆盟友”,吉林敖东近年主业疲软,2024年第三季度报告显示其证券投资亏损超8亿元。增持广发证券既能巩固地位,又可优化投资收益。

2、粤民投“左手倒右手”:若粤民投通过关联方接盘,既可避免广发证券股权外流,又能为后续增持铺路。

3、广东省属国资入场:2025年1月,广东省政府发文鼓励省属企业收购券商牌照,广发证券作为本土龙头或成重点目标。

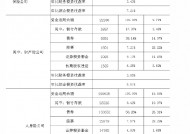

隐忧浮现:业绩波动与治理难题

广发证券的股权动荡,恰逢其业绩与股价的“多事之秋”。2021年市值逼近2000亿元后,其股价持续下行,市值缩水至1183亿元。业绩亦起伏不定:2024年前三季度营收同比增长6.24%,但受投行业务拖累(曾因康美药业造假事件被暂停资格),IPO项目量常年低迷。

更深层的风险在于治理结构。现年61岁的董事长林传辉已经“超期服役”多年,股权分散带来的决策效率问题,可能在此次变动中进一步放大。

未来走向:全牌照优势能否抵御风暴?

尽管危机四伏,广发证券仍手握全牌照和万亿级公募(易方达、广发基金)两大王牌。若新股东能注入资源或稳定治理,其行业地位或可巩固。但若股权争夺长期化,战略摇摆与内耗恐难避免。

这场股权变局,既是广发证券25年发展史的缩影,亦是中国券商行业资本博弈的典型案例。南方佳木能否扛住北风?答案或许藏在股东们的下一轮出牌中。

注:本文结合AI工具生成,不构成投资建议。市场有风险,投资需谨慎。

有话要说...